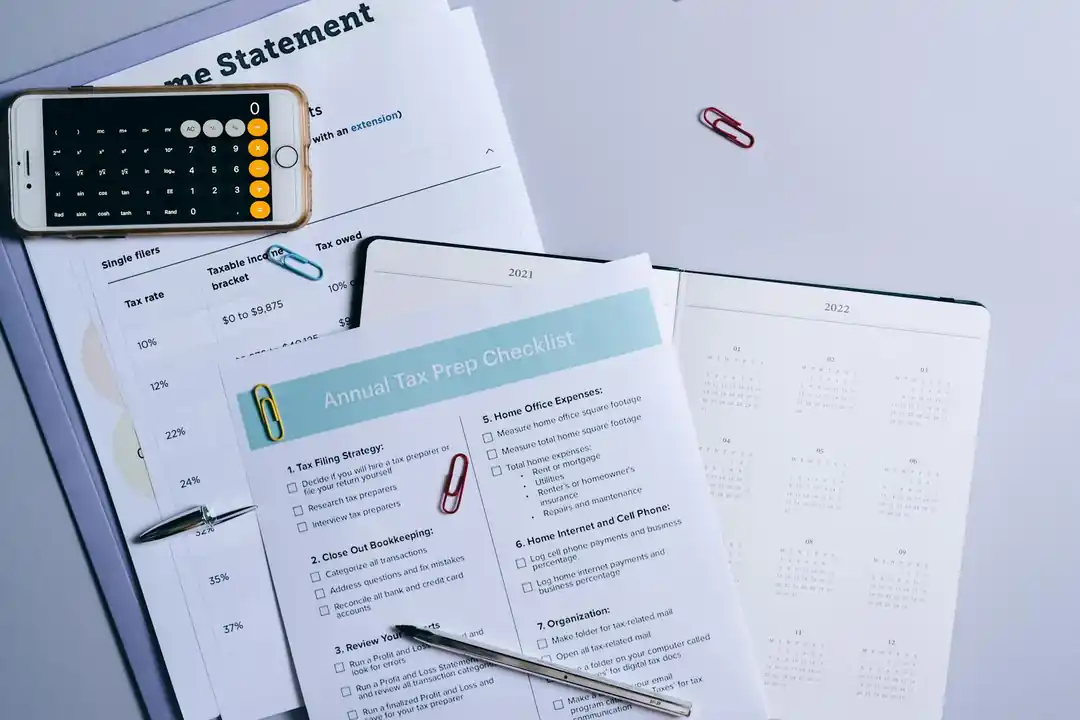

個人事業主が脱税を疑われないための確定申告ガイド【税務調査対策】

「もしかして、これって脱税…?」個人事業主なら一度はよぎる確定申告の不安。税務調査で慌てないために、知っておくべき経費のルールや日々の記帳のコツを、分かりやすく解説します。

個人事業主として活動していると、年に一度、必ずやってくるのが確定申告。事業が軌道に乗ってくると嬉しい反面、「このやり方で本当に合ってるのかな…」「もし税務署に目をつけられたらどうしよう」なんて、漠然とした不安を感じている方も少なくないのではないでしょうか。私もフリーランスになったばかりの頃は、領収書の山を前にして、途方に暮れた経験があります。

特に怖いのが、「脱税」という言葉の響きですよね。もちろん、意図的に税金を誤魔化そうなんて考えているわけではない。でも、知識がなかったり、うっかりミスをしてしまったりした結果、「申告漏れ」を指摘され、追徴課税…なんて事態は絶対に避けたいものです。

この記事では、そんな個人事業主の皆さんが安心して確定申告を乗り越え、健全に事業を続けていくために、「脱税」を疑われないための具体的なポイントを徹底的に解説していきます。これは単なる節税テクニックの話ではありません。あなた自身と、あなたの大切な事業を守るための、いわば「お守り」のようなガイドです。

なぜ「脱税」を疑われてしまうのか?

まず理解しておきたいのは、「節税」「申告漏れ」「脱税」の違いです。これらは似ているようで、全く意味が異なります。**「節税」**は、法律で認められた範囲内で、経費の計上や控除などを活用して、納める税金を賢く抑えること。これは全く問題のない、むしろ推奨されるべき行為です。

一方で**「申告漏れ」**は、単純な計算ミスや知識不足によって、本来納めるべき税金が少なくなってしまっている状態を指します。ここに悪意はありませんが、税務調査で指摘されれば、不足分の税金(過少申告加算税)や延滞税を追加で納める必要があります。

そして最も重いのが**「脱税」**です。これは、意図的に売上を隠したり、架空の経費を計上したりして、不正に納税を免れようとする行為。これが発覚すると、過少申告加算税よりもさらに重い「重加算税」が課されるだけでなく、悪質なケースでは刑事罰の対象にさえなり得ます。

税務署は、過去の膨大なデータから「この業種なら、売上に対して経費は大体このくらい」という基準を持っています。そのため、売上が急に増減したり、同業他社と比べて経費の割合が不自然に高かったりすると、「何かおかしいぞ?」と調査の対象になりやすくなるのです。また、個人事業主はプライベートな支出と事業用の経費の線引きが曖昧になりがち。ここを厳しく見られることも少なくありません。

確定申告でミスを防ぐための基本ステップ

では、具体的にどうすれば税務署に疑われることなく、正しく申告できるのでしょうか。特別な裏技は必要ありません。日々の地道な積み重ねこそが、最大の防御策になります。

1. 日々の記帳を徹底する

これが全ての基本であり、最も重要なことです。「面倒だから確定申告の直前にまとめてやろう」と考えていると、記憶は曖昧になり、領収書を紛失するなど、ろくなことがありません。売上や経費が発生したら、その日のうちに会計ソフトに入力する習慣をつけましょう。

最近のクラウド会計ソフト(freeeやマネーフォワード クラウドなどが有名ですね)は、銀行口座やクレジットカードと連携して取引を自動で取り込んでくれる機能があり、驚くほど手間を省けます。レシートをスマホで撮影するだけで入力が完了するアプリも便利です。日々の記帳は、単なる義務ではありません。自分の事業のお金の流れを正確に把握し、経営判断を下すための重要なデータにもなるのです。

2. 経費のルールを正しく理解する

個人事業主が最も頭を悩ませるのが、この経費の判断ではないでしょうか。「事業に関連する支出」が経費の基本ですが、この線引きが難しい。特に、自宅兼事務所で仕事をしている場合の家賃や光熱費は、「家事按分(かじあんぶん)」という考え方で、事業で使っている割合分だけを経費として計上します。

例えば、家賃なら「仕事で使っている部屋の面積 ÷ 家全体の面積」、電気代なら「1日のうち仕事をしている時間 ÷ 24時間」といった、客観的で合理的な基準で割合を決め、なぜその割合になるのかを説明できるようにしておくことが重要です。「なんとなく50%」といった曖昧な設定は、税務調査で指摘される原因になります。交際費についても、誰と、どんな目的で会食したのかを記録しておく癖をつけましょう。

3. 売上計上のタイミングに注意する

売上をいつ計上するか、というのも重要なポイントです。原則として、会計は「発生主義」で処理します。これは、実際にお金を受け取った日(入金日)ではなく、商品やサービスを提供して売上が確定した日に計上するという考え方です。

例えば、12月に納品して請求書を発行し、入金が翌年の1月だったとしても、その売上は12月分として計上しなければなりません。年末の取引は特に注意が必要です。ここを間違えると、意図せず売上を翌年に繰り延べた(=売上除外)と見なされかねません。請求書や納品書の控えは、日付が分かるようにきちんと保管しておきましょう。

もしも税務調査の連絡が来たら

どんなに気をつけていても、税務調査の対象になる可能性はゼロではありません。ある日突然、税務署から電話がかかってきたら…考えただけで冷や汗が出ますよね。でも、もし連絡が来ても、決してパニックになる必要はありません。

まず、税務調査は任意調査がほとんどで、事前に日程調整の連絡が入ります。後ろめたいことがなければ、誠実に対応すれば良いのです。調査官は、帳簿や領収書、請求書、通帳といった書類をもとに、申告内容が正しいかを確認します。だからこそ、日々の記帳と書類の整理が活きてくるのです。

もし一人で対応するのが不安なら、迷わず税理士に相談しましょう。税理士は税務のプロとして、調査の立ち会いから調査官との交渉まで、あなたの代理人として的確に対応してくれます。顧問税理士がいれば、日頃から税務署の信頼を得やすくなるというメリットもあります。専門家を頼ることは、事業主としての賢明な判断の一つです。

確定申告は、面倒で複雑な作業かもしれません。しかし、それはあなたの事業が社会の中で正しく営まれていることを証明するための、大切なプロセスです。脱税を疑われる不安から解放され、胸を張って事業に集中するためにも、日々の正しい記帳と書類管理を徹底していきましょう。その地道な努力が、結果的にあなたの一番の味方になってくれるはずです。

You might also like

青春18きっぷで日帰り旅行!心ときめくおすすめモデルコース

「青春18きっぷ」を手に、いつもと違う旅に出てみませんか?この記事では、関東と関西から気軽に行ける、魅力的な日帰り旅行のモデルコースを、旅好きの筆者が心を込めてご紹介します。

若々しさの秘訣は食卓にあり!アンチエイジング効果が期待できる食べ物と食事法

最近、なんだか疲れやすい…肌のハリも気になる…。そんな風に感じていませんか?そのサイン、もしかしたら毎日の食事が変えてくれるかもしれません。今回は、体の内側から輝くための、アンチエイジングを意識した食べ物と食事のコツをご紹介します。

夜行バスで快適に過ごすための必須持ち物と服装のコツ

夜行バスって便利だけど、長時間移動はやっぱり不安ですよね。でも、ちょっとした工夫と準備で、驚くほど快適な旅になるんです。今回は、私が実際に試して「これは手放せない!」と感じたアイテムやコツを、こっそり教えちゃいますね。

空港から市内へ、タクシーと電車どっちが賢い?旅のスタイルで選ぶ移動手段

旅の始まりは空港から。でも、市内までの移動手段に悩んでいませんか?タクシーと電車、それぞれのメリット・デメリットを徹底比較。あなたの旅に最適な選択肢を見つけましょう。

睡眠不足はテストステロンを低下させる?質の良い睡眠で男性の活力を取り戻すコツ

最近、なんだかやる気が出ない、疲れが取れないと感じていませんか?その不調、もしかしたら睡眠不足によるテストステロンの低下が原因かもしれません。質の良い睡眠を取り戻し、心身の活力を手に入れるためのヒントをご紹介します。